Facturation électronique en France 2026 : Calendrier, Exigences, Directives et Format

À compter du 1er septembre 2026, la facturation électronique deviendra obligatoire en France pour toutes les entreprises assujetties à la TVA. Les entreprises seront tenues d'utiliser des formats de factures électroniques approuvés et des plateformes certifiées, qui remplaceront les factures en papier et les factures PDF standard.

Points clés à retenir

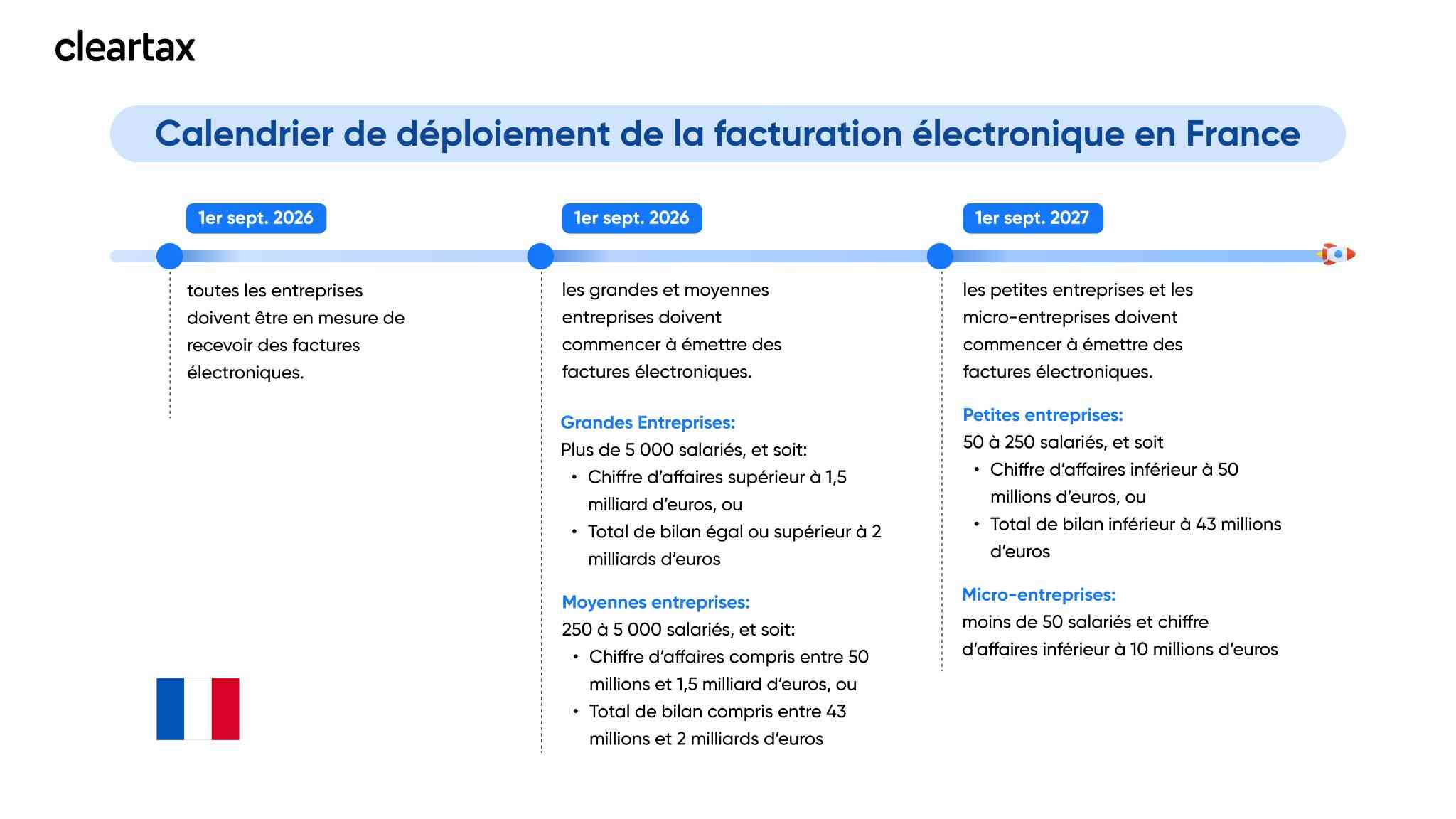

- Toutes les entreprises françaises assujetties à la TVA doivent impérativement recevoir les factures électroniques à compter du 1er septembre 2026.

- Les grandes et moyennes entreprises seront tenues d'émettre des factures électroniques à compter du 1er septembre 2026; et les petites et micro-entreprises à compter du 1er septembre 2027.

- Les factures électroniques doivent être établies selon les formats numériques approuvés : Factur-X, UBL ou CII, et être envoyées ou reçues via des plateformes de dématérialisation partenaires certifiées (PDP).

- Les factures traditionnelles sur papier et les factures PDF classiques ne sont pas autorisées pour les transactions B2B; seules les factures électroniques structurées sont valables.

- La déclaration électronique est obligatoire pour les transactions B2C, les opérations à l'international et toute autre transaction non B2B.

Qu'est-ce que la facturation électronique en France?

La facturation électronique en France est l'obligation légale pour les entreprises d'émettre, d'envoyer et de recevoir des factures dans un format électronique structuré, en utilisant des normes numériques approuvées et des plateformes certifiées. Ainsi, les données de facturation peuvent être traitées automatiquement et communiquées aux autorités fiscales françaises pour une plus grande efficacité, transparence et prévention de la fraude.

L'article 153 de la Loi de finances française 2020 rend obligatoire la facturation électronique B2B pour toutes les entreprises enregistrées à la taxe sur la valeur ajoutée TVA en France.

Quelles sont les exigences en matière de facturation électronique en France?

Pour se conformer à la réglementation française concernant la facturation et le reporting électroniques obligatoires, les entreprises doivent respecter certaines exigences:

- Format numérique: les factures doivent être créées et traitées dans des formats électroniques spécifiques (tels que Factur-X, UBL ou CII) qui permettent le traitement automatisé des données.

- Plates-formes certifiées : toutes les factures doivent être envoyées et reçues via des plateformes de facturation électronique agréées par le gouvernement, appelées Plateformes de Dématérialisation Partenaires (PDPs).

- Déclaration en temps réel : les données de facturation sont automatiquement transmises aux autorités fiscales françaises, ce qui permet un meilleur contrôle et une meilleure conformité.

- Déclaration électronique pour les autres transactions : pour les transactions qui ne nécessitent pas de facturation électronique (comme les ventes aux consommateurs ou les transactions transfrontalières), les détails clés de la transaction doivent cependant être déclarés par voie électronique.

- Fini les simples PDF ou les documents papier: les factures papier traditionnelles ou les fichiers PDF classiques envoyés par e-mail ne sont plus autorisés, sauf s'ils sont convertis en les formats numériques approuvés et traités via une plateforme certifiée.

Échéances du Mandat de Facturation Électronique et d’E-Reporting

le gouvernement français a reporté la mise en place initiale de la facturation électronique, qui était initialement prévue pour le 1er juillet 2024. Ce délai permet une transition en douceur et garantit que toutes les parties concernées disposent d'un temps suffisant pour se préparer à cette réforme importante. Les nouvelles dates de mise en œuvre et les nouveaux critères sont désormais confirmés et détaillés dans la dernière Loi de finances.

Remarques :

- Toutes les entreprises en France doivent être en mesure de recevoir des factures électroniques d'ici le 1er septembre 2026.

- La taille de l'entreprise est déterminée en fonction du nombre de salariés et des seuils financiers définis par le gouvernement français.

- L'évaluation est généralement basée sur les chiffres de l'exercice comptable précédent. Si une entreprise dépasse plus d'un seuil à la fin de l'exercice comptable, elle est immédiatement classée dans la catégorie supérieure pour l'année suivante.

- Le gouvernement français peut accorder une prolongation pouvant aller jusqu'à trois mois pour chaque phase, si nécessaire.

Qu'est-ce que la déclaration électronique en France?

En France, la déclaration électronique désigne la transmission électronique de données spécifiques relative's aux transactions et aux paiements aux autorités fiscales françaises pour certaines opérations qui ne sont pas couvertes par le régime obligatoire de facturation électronique B2B.

Qui doit effectuer la déclaration électronique ?

- Les entreprises françaises : toutes les entreprises établies en France doivent déclarer par voie électronique les transactions qui ne relèvent pas du champ d'application de la facturation électronique obligatoire.

- Les entreprises étrangères : les entreprises étrangères enregistrées à la TVA en France mais qui ne disposent pas d'un établissement permanent sont également tenues d'effectuer une déclaration électronique pour leurs transactions pertinentes.

Quelles transactions nécessitent une déclaration électronique ?

Selon l'administration fiscale française, les transactions suivantes doivent faire l'objet d'une déclaration électronique :

- Transactions entre entreprises et consommateurs (B2C) : ventes de biens ou de services par des entreprises françaises directement aux consommateurs finaux (non soumises à la facturation électronique B2B).

- Exportations: fournitures de biens ou services depuis la France vers des pays hors de l'Union européenne.

- Importations: achats de biens ou de services par les entreprises françaises auprès de pays hors Union européenne.

- Expéditions intracommunautaires au sein de l'UE : ventes de biens ou services de la France vers d'autres États membres de l'UE (livraisons intracommunautaires).

- Acquisitions intracommunautaires au sein de l'UE : achats de biens ou services effectués par des entreprises françaises auprès d'autres États membres de l'UE (acquisitions intracommunautaires).

Comment fonctionne la déclaration électronique ?

La déclaration électronique est effectuée via des Plateformes de Dématérialisation Partenaires (PDP) ou des Opérateurs de Dématérialisation (OD) certifiés, qui transmettent les données requises aux autorités fiscales. Les données à déclarer comprennent les détails clés des factures, les montants des transactions, les informations relatives à la TVA et le statut des paiements, en fonction du type de transaction.

La déclaration électronique doit être effectuée dans les délais fixés par l'administration fiscale française, généralement en temps réel ou à intervalles réguliers.

Dernières simplifications (18 septembre 2025) pour faciliter la facturation électronique :

- Suppression du détail ligne par ligne des factures internationales entrantes (acquisitions)

- Suppression de la déclaration du « nombre de transactions » dans l’e-reporting B2C

- Suppression des déclarations électroniques vides (« vierges ») en l’absence d’opérations imposables

- Aucun ajout au-delà des données déjà prévues

- Les opérations extra-UE entre personnes assujetties à la TVA établies en France sont exclues de la transmission électroniques des données à l’administration fiscale (e-reporting)

- Tolérance en l’absence de SIREN (sans pénalités) dans certains cas (ex. : secteur financier/nouvelles entités)

- Simplification du calcul de la TVA pour les transactions B2C sous le régime de la marge

- Report de la déclaration électronique des contribuables non établis à septembre 2027

(Ces mesures ont été présentées par les ministres le 3 septembre 2025 afin d’alléger la charge administrative tout en conservant la supervision.)

Facturation électronique vs e-Reporting : Quelle est la différence ?

La facturation électronique remplace la facturation B2B traditionnelle par un échange de factures structurées en temps réel, tandis que la déclaration électronique permet aux autorités fiscales d’apporter une visibilité sur les transactions qui ne sont pas concernées par la facturation électronique.

Voici les principales différences :

Types | Facturation électronique | E-Reporting |

Champs d’application | Transactions B2B nationales (les deux parties étant assujetties à la TVA en France) | Transactions hors du champ d'application de la facturation électronique : B2C, B2B transfrontalières, exportations |

Types de transactions | Ventes interentreprises entre entités françaises | Ventes B2C, B2B international (UE et hors UE), exportations |

Format de facture | Formats structurés obligatoires : UBL 2.1, UN/CEFACT CII ou Factur-X | Tout format de facture client ; données structurées à transmettre à l’administration fiscale |

Niveau de détail des données | Détail complet de la facture : tous les articles, informations complètes sur le client, détail de la TVA | Données agrégées/de synthèse uniquement (totaux quotidiens pour B2C par SIREN) |

Bénéficiaires | Acheteur + administration fiscale française (double transmission) | Administration fiscale française uniquement (transmission unique) |

Délai de soumission | En temps réel/immédiatement après la création de la facture | Périodique : tous les 10 jours pour les transactions, mensuellement pour les paiements |

Suivi du cycle de facturation | Oui – suivi : envoyé, reçu, refusé, accepté, payé, collecté | Non - aucun suivi de statut requis |

Objectif principal | Remplacez la facturation traditionnelle ; activez la déclaration automatisée de la TVA. | Offrir aux autorités fiscales une visibilité sur les transactions non facturées électroniquement |

Utilisation de la plateforme | Utilisation obligatoire des plateformes agréées certifiées (PA) | Via les plateformes agréées ou PPF; plus flexible que la facturation électronique |

Date d’application | 1er septembre 2026 (grandes entreprises/entreprises de taille moyenne) ; 1er septembre 2027 (petites entreprises/microentreprises) | 1er septembre 2026 (grandes entreprises/entreprises de taille moyenne) ; 1er septembre 2027 (petites entreprises/microentreprises) |

Modèle et cadre français de facturation électronique

La France a adopté le modèle sophistiqué et évolutif à 5 angles pour la facturation électronique (e-facturation) et la déclaration électronique, dans le but de moderniser les processus commerciaux, de réduire la fraude à la TVA et de rationaliser les déclarations fiscales. Le système est passé d'un modèle hybride de type « Y » à un modèle plus décentralisé, plaçant les plateformes privées certifiées (PDP) au cœur de l'échange des factures et de la conformité.

Le modèle à 5 angles : structure et éléments clés

À l'origine, la France avait prévu un système hybride (le « modèle Y ») dans lequel les entreprises pouvaient échanger des factures via le portail public (PPF), des plateformes privées certifiées (PDP) ou des Opérateurs de Dématérialisation (OD). Le PPF jouait un rôle central dans ce modèle.

À la fin de l'année 2024, la France est passée à un modèle purement à 5 angles. Désormais, tous les échanges de factures électroniques doivent passer par des PDP certifiés, qui sont responsables à la fois de la transmission des factures et de la déclaration électronique à l'administration fiscale. Le PPF ne joue plus qu'un rôle de répertoire et de centre de données, et non de plateforme d'échange.

La France est passée à un modèle pur à cinq coins. Désormais, tous les échanges de factures électroniques doivent passer par des PDP agréées, responsables à la fois de la transmission électronique des factures et des données auprès de l’administration fiscale.

Comme annoncé en septembre 2025, le PPF fournira des services publics partagés (l’annuaire central et le concentrateur de données), tandis que l’envoi/la réception B2B se fera via des plateformes agréées.

Formats autorisés

- Factur-X (hybride XML/PDF)

- UBL 2.0/2.1 (Universal Business Language)

- CII (Cross Industry Invoice)

- PeppolBIS

- EDIFACT

Principaux acteurs de la facturation électronique en France

Le système français de facturation électronique réunit plusieurs acteurs clés, chacun jouant un rôle crucial pour garantir que les factures soient créées, transmises, reçues et déclarées de manière sécurisée et conforme. Ce cadre collaboratif permet de rationaliser les transactions commerciales, d'améliorer la conformité fiscale et d'automatiser la déclaration de la TVA.

Participant | Rôle et fonction |

Fournisseur (vendeur) | Crée des factures dans des formats électroniques approuvés et lance le processus de facturation par l'intermédiaire d'un PDP certifié. |

Acheteur (client) | Reçoit les factures par l'intermédiaire du PDP qu'il a choisi, les traite, les paie et gère les éventuels litiges ou corrections. |

PDP (Plateforme de Dématérialisation Partenaire) | Valident le format des factures, assurent la conformité, convertissent les formats si nécessaire, acheminent les factures et transmettent les données à l’autorité fiscale (via le hub/concentrateur de données de l’État) |

PPF (Plateforme Publique de Facturation) | Fournit des services publics partagés (par exemple, l’annuaire central et le concentrateur de données). |

DGFIP (Direction Générale des Finances Publiques) | Permet la conversion de format et la transmission de rapports électroniques (généralement via une plateforme agréée et sans transmission directe). |

OD (Opérateur de Dématérialisation) | Aide à la conversion de format et à la création de déclarations électroniques pour la transmission, mais ne les transmet pas lui-même |

Processus de facturation électronique en France

Le processus français de facturation électronique est conçu pour être efficace, sécurisé et transparent, en utilisant des formats standardisés et des plateformes certifiées pour toutes les transactions B2B.

- Génération des factures: le fournisseur crée une facture dans un format structuré approuvé (Factur-X, UBL ou CII). Si le système du fournisseur ne peut pas générer le format requis, une plateforme certifiée (PDP) ou un opérateur de dématérialisation (OD) peut convertir la facture en le format approprié.

- Transmission via PDP: le fournisseur envoie la facture électronique à la Plateforme de Dématérialisation Partenaire (PDP) certifiée de son choix. Le PDP vérifie que la facture est au format correct et conforme aux règles commerciales.

- Interopérabilité et livraison: si l'acheteur utilise un autre PDP, le PDP du fournisseur transmet la facture au PDP de l'acheteur, garantissant ainsi une livraison fluide. L'acheteur reçoit la facture dans le format structuré de son choix via son PDP.

- Transmission des données à l’administration fiscale (e-reporting) : le PDP extrait les données de facturation requises et, le cas échéant, le statut du paiement, puis transmet ces informations au centre de données de l’État (services back-end du PPF) à des fins de déclaration fiscale. Pour les transactions non couvertes par la facturation électronique (telles que les ventes B2C ou transfrontalières), les PDP ou les OD gèrent la déclaration électronique via le même canal.

- Traitement par l’administration fiscale : l’annuaire de Chorus Pro est désormais opérationnel et les services partagés du PPF centralisent les données pour les contrôles de conformité et de TVA de la DGFiP. Les contribuables peuvent consulter l’adresse de facturation électronique et la plateforme choisie par une entreprise dans cet annuaire.

Pourquoi la facturation électronique est-elle introduite ?

Le gouvernement français s'est engagé dans la mise en œuvre de la facturation électronique pour les entreprises. Cette réforme vise à:

- Renforcer leur compétitivité grâce à la réduction des charges administratives et aux gains de productivité résultant de la dématérialisation.

- Simplifier leurs obligations déclaratives en préremplissant les déclarations de TVA.

- Réduire les cas de fraude et favoriser les entreprises légitimes.

- Améliorer la connaissance en temps réel de l'activité de l'entreprise.

Comment les entreprises doivent-elles se préparer à l'obligation de facturation électronique

Pour réussir la transition vers l'obligation de facturation électronique en France, les entreprises doivent adopter une approche stratégique et organisée :

1. Créer un groupe de travail interne: créer une équipe interfonctionnelle composée de membres de la direction, du service comptable et du service informatique. Ce groupe supervisera la transition, assurera la coordination entre les services et veillera à ce que chacun comprenne les nouvelles exigences.

2. Auditer les processus actuels : examiner vos processus de facturation, de comptabilité et d'ERP existants. Identifier les éléments qui sont déjà numérisés et ceux qui nécessitent des modifications ou des mises à niveau pour se conformer aux nouvelles normes de facturation électronique.

3. Évaluer la préparation technique: vérifier si vos systèmes actuels peuvent générer des factures dans les formats électroniques requis (tels que Factur-X, UBL ou CII). Si ce n'est pas le cas, prévoir les mises à jour ou intégrations logicielles nécessaires.

4. Choisir un-PDP certifié : rechercher et sélectionner une Plateforme de Dématérialisation Partenaire (PDP) certifiée qui correspond aux besoins de votre entreprise. Le PDP se chargera de l'envoi, de la réception et de la déclaration de vos factures.

5. Former le personnel et communiquer : former tous les salariés concernés aux nouveaux processus de facturation électronique et aux exigences de conformité. Vous assurer qu'ils savent comment utiliser le PDP choisi et tout outil numérique mis à jour.

6. Tester et intégrer les systèmes : réaliser des tests avec le PDP que vous avez sélectionné afin de vous assurer que les factures sont correctement formatées, transmises et déclarées. Résoudre tous les problèmes techniques ou procéduraux avant la mise en service du système.

Quels sont les avantages de la facturation électronique en France?

Voici quelques avantages de la facturation électronique en France:

- Partage de données amélioré

- Augmentation de la productivité grâce à des délais de traitement plus courts

- Optimisation des flux de trésorerie grâce à des délais de paiement plus courts

- Visibilité accrue de tous les processus et performances

- Coûts d'exploitation réduits

- Préparation facile des déclarations de TVA

- Réduction des fraudes à la TVA

- De meilleures relations avec les fournisseurs

La gestion du cycle de vie des factures en France

La facturation électronique obligatoire en France instaure un suivi en temps réel et obligatoire du cycle de vie de chaque facture, transformant ainsi les documents statiques en enregistrements numériques dynamiques. Grâce à des messages de statut standardisés, de la création à l'archivage, en passant par l'approbation, le rejet et le paiement, les entreprises, les plateformes et l'administration fiscale française (DGFiP) bénéficient d'une visibilité continue sur chaque transaction.

Le système comprend 14 statuts possibles (dont quatre obligatoires : Soumis, Refusé, Paiement envoyé, Paiement reçu) et utilise des messages CDAR automatisés en temps réel pour garantir la transparence, prévenir la fraude et assurer la conformité à la TVA.

Cette exigence est un élément central de la réforme de la facturation électronique B2B en France, créant une piste d'audit numérique complète et alignant les flux de travail financiers, ERP et de paiement sur des exigences réglementaires strictes.

Sanctions en cas de non-respect de la réglementation française en matière de facturation électronique

Le non-respect des exigences françaises en matière de facturation électronique et de déclaration électronique peut entraîner des sanctions financières importantes. Les sanctions s'appliquent à la fois aux entreprises et aux Plateformes de Dématérialisation Partenaires certifiées (PDP), avec des seuils plus élevés pour les PDP en raison de leur rôle essentiel dans le système.

Type de non-conformité | Pénalité par cas | Pénalité maximale (par an) |

Non-émission d'une facture électronique | 15 € par facture | 15 000 € (par entreprise) |

Non-transmission des données de déclaration électronique | 250 € par transmission | 45 000 € (par entreprise) |

Non-transmission/non-réception de la facture par PDP | 15 € par facture | 45 000 € (par PDP) |

Informations manquantes ou inexactes sur la facture | 15 € par erreur (plafonnée à 25 % de la valeur de la facture) | - |

Émission de factures frauduleuses | 50 % du montant de la facture | 375 000 € (par entreprise) |

Non-émission d'une facture | Jusqu'à 75 000 € (personnes physiques) ; 375 000 € (entreprises) ; récidives : 750 000 € | - |

Remarques supplémentaires :

- Des pénalités s'appliquent séparément aux manquements en matière de facturation électronique et de déclaration électronique.

- La pénalité pour des informations manquantes ou inexactes sur la facture est limitée à un maximum de 25 % de la valeur de la facture.

- La facturation frauduleuse est passible des peines les plus sévères, reflétant la gravité de la fraude fiscale.

- Les sanctions sont cumulatives et peuvent être imposées en plus d'autres sanctions administratives ou pénales.

- Pour les PDP, le plafond annuel est plus élevé en raison de leur importance systémique.

Comment ClearTax peut-il aider à mettre en place la facturation électronique en France

ClearTax est une Plateforme Agréée (PA) préapprouvée et un leader mondial de la conformité à la facturation électronique dans plus de 10 pays, garantissant la préparation aux obligations françaises de facturation électronique et d’e-reporting prévues pour 2026. La plateforme ClearTax est conçue pour répondre à l’ensemble des exigences des PA en matière de sécurité, d’interopérabilité et de transmission structurée des factures.

- Une intégration sans effort: connectez instantanément ClearTax à n'importe quel système ERP ou POS, y compris SAP, Oracle et Microsoft Dynamics, via des API robustes, éliminant ainsi le travail manuel et les coûteuses refontes de systèmes.

- Plateforme cloud unifiée : gérez tous vos besoins en matière de facturation électronique, de conformité et de reporting à partir d'un tableau de bord unique, sécurisé et basé sur le cloud, accessible à tout moment et en tout lieu.

- Conformité Garantie : restez en totale conformité avec les réglementations françaises en constante évolution en matière de facturation électronique, grâce à des mises à jour automatiques et des contrôles intégrés qui éliminent les risques de non-conformité.

- Fiabilité Inégalée : bénéficiez d'une disponibilité garantie à 99,99 %, pour que vos opérations de facturation ne soient jamais interrompues.

- Qualité des données automatisée : bénéficiez d'une validation et d'un enrichissement avancés des données, réduisant ainsi les erreurs et les rejets pour un traitement plus rapide et plus fluide des factures.

- Suivi et alertes en temps réel : suivez le statut de chaque facture en temps réel et recevez des notifications instantanées en cas de problème, pour garder le contrôle à tout moment.

- Communication fluide : simplifiez les interactions entre fournisseurs et clients grâce à la messagerie automatisée et aux mises à jour de statut, ce qui améliore les relations et accélère les paiements.

Conclusion

La facturation électronique B2B en France débutera en septembre 2026, obligeant toutes les entreprises assujetties à la TVA à recevoir des factures électroniques structurées. Les grandes et moyennes entreprises devront également émettre à partir de cette date, tandis que les petites et microentreprises devront s’y conformer en septembre 2027.

Toutes les factures électroniques doivent transiter par des plateformes de dématérialisation partenaires (PDP) certifiées, tandis que le PPF sert désormais uniquement d'annuaire et de centre de données fiscales. La conformité exige l'utilisation de formats approuvés tels que UBL 2.1, CII ou Factur-X, les fichiers PDF étant autorisés jusqu'à fin 2027. Ce dispositif introduit également la déclaration électronique des transactions B2C et transfrontalières. L'échange de données en temps réel permet aux autorités fiscales de contrôler l'activité liée à la TVA et d'appliquer des sanctions sévères en cas de non-conformité.